2016年4月13日

さて、「税務調査で担当官はここを見る!~国際税務編~」、第2回の今回は、国外関連者に対する寄附金に該当させないための理論構築はどのように行えばよいかということを中心にお話しできればと考えています。少し難しい論点のためにまずは前回の確認から行います。

<前回の復習>

【事例:国外関連者に対する寄附金】

<別冊> 移転価格税制の適用に当たっての参考事例集より

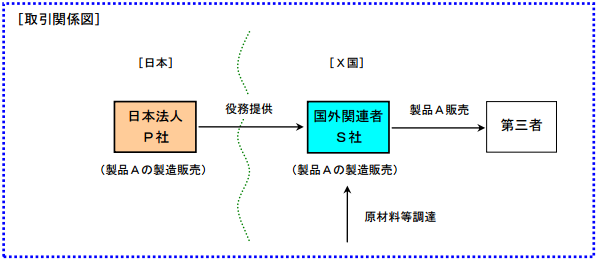

<別冊> 移転価格税制の適用に当たっての参考事例集より【国外関連者に対する寄附金の損金不算入の規定の適用がある場合】

P社とS社は、P社社員が行う業務に係る役務提供契約を締結したが、P社はS社を財政的に支援する目的で対価を収受していない

【移転価格税制に基づく課税の対象としても検討を行う場合】

P社はS社に対して役務提供を行うことは子会社に対する親会社としての責務であるとして、役務提供取引に係る契約をS社と締結していない

前回は対価を収受しているか否かについて、寄附金に該当するかの直接的な判断とはならない旨を、また、寄附金に該当させないための有償制の判断については対価の収受ではなく「親会社の責務」という言葉に注目するようにと記載しました。

上記2つの場合(国外関連者に対する寄附金の損金不算入の規定の適用がある場合及び移転価格税制に基づく課税の対象としても検討を行う場合)を詳しく見てみますと、どちらも対価を収受していません。ただし対価を収受していないという事実は同じでも、その考え方により、結果は大きく異なることとなってしまうのです。ここで重要となる文言が「親会社の責務」ですが、これだけ見てもあいまいでよく分かりません。この文言を理解するために寄附金課税となる場合を再度確認してみることにします。

【寄附金の意義】

寄附金の額は、寄附金、拠出金、見舞金その他いずれの名義をもってするかを問わず、内国法人が金銭その他の資産又は経済的利益の贈与又は無償の供与(広告宣伝費、見本品費、交際費、接待費及び福利厚生費とされるべきものを除く)をした場合におけるその金銭の額若しくは金銭以外の資産の贈与時の価額又は経済的利益の供与時の価額による

【移転価格事務運営指針~国外関連者に対する寄附金 一部抜粋~】

法人が国外関連者に対して資産の販売、金銭の貸付、役務の提供その他の取引(以下「資産の販売等」という)を行い、かつ、当該資産の販売等に係る収益の計上を行っていない場合において、当該資産の販売等が金銭その他の資産又は経済的な利益の贈与又は無償の供与に該当するとき

今回の場合のように契約の事実があり、契約に則って役務提供を行っているが対価を収受(収益計上)していない場合には経済的利益の無償の供与に該当することになります(その他、海外子会社設立前費用の親会社負担なども、「子会社設立前で負担させることができない」と説明してしまうと、理論的には寄附金に該当することになります)。

これらを読み解いていくと、寄附の対象である子会社を引き合いに出すことによって寄附金課税と指摘される可能性が高いように思いますので、役務提供等を行った場合においてもあくまでも“親会社(自社)のため”とすることが重要であると考えています。その一つの手段が「親会社の責務」になり、親会社の責務により役務提供を行った(親会社が便益を得るために役務提供を行った)や親会社の責務として子会社を設立しなければならない(子会社設立によって、設立費以上の便益を親会社は享受することができる)というような理論の構築が必要となります。

<参考>

移転価格事務運営要領2-9<企業グループ内における役務の提供の取扱い>においては、「重複活動及び株主活動は、経済的かつ商業的価値を有するものではない。」と別の視点(そもそも役務提供に該当するか否かの視点)から企業グループ内における役務提供の取扱いについて記載しています。税務調査において重要なことの一つに、階層の認識があります。この事務運営要領2-9に記載されているのは役務提供か否かの視点、親会社の責務は役務提供の性格がどのように判断されるかの視点、一見当たり前のことですが、税務調査において専門家同士が話をしても、この階層にズレが生じてしまうことが度々起こります。実際の税務調査の際は常に自身および税務当局の話している階層を意識してもらえればと思います。

この、国外関連者に対する寄附金については、近年の税務調査の際には必ずといってよいほど調べられる項目となりますので、寄附金に該当する金額と寄附金に該当しない金額を明確に分け、なぜ寄附金に該当しないかの客観的な理由を保有しておく必要があります。特に出張規程等の各種規程類、出張報告書等の各種報告書、稟議書、メール等、チェックされる項目は無数にありますので、ポリシーを明確にし、規程類や報告書類、各社員の考え方を統一することなどが寄附金課税を避けるためには非常に大切なこととなります。

株式会社マイツシニアコンサルタント

片瀬 陽平

税理士業界が縮小の一途をたどる中、国際ビジネスのみが税理士業界

に残された最後の領域であると考え、2013年3月にメキシコに渡る。

渡墨後は、日系企業のメキシコ進出サポートを主に行っていた。

2015年1月に株式会社マイツに入社し、現在東京オフィスにて活動している。

専門は国際税務分野であり、特に中堅中小企業の海外進出サポートを中心に行っている。