2016年4月27日

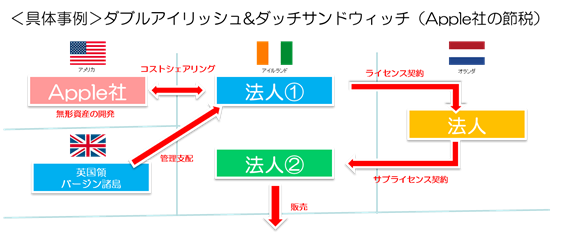

さて、「税務調査で担当官はここを見る!~国際税務編~」、第4回である今回は「税務調査での留意点」のお話しは一旦お休みとして、近年、全世界的に調査リスクが増えている移転価格税制についてお伝えしようと思います。OECDにおけるBEPSの行動計画の設定など、各国において移転価格課税が近年厳しくなっている理由の1つとなったアップル社の事例(ダブルアイリッシュ&ダッチサンドウィッチ)を解説します。少し古い事例となり、もう既にご存じの方もいるかと思いますが、お付き合いいただければ幸いです。

<概要>

1.米アップル社が開発する無形資産については、ソフト共同開発によるコストシェアリング契約をアイルランド法人①と結んでおり、米国外の所有権はアイルランド法人①にあるとされる

2.アイルランド法人①の管理支配機能を英国領バージン諸島(法人税率:アイルランド12.5%⇒英国領バージン諸島0%)におき、アイルランド法人①は英国領バージン諸島居住の法人となる(管理支配基準により居住性を判断)

3.当該無形資産の使用に関して、英国領バージン諸島居住とみなされたアイルランド法人①はオランダ法人とライセンス契約を結び、租税条約上使用料課税のないオランダ法人から英国領バージン諸島居住とみなされたアイルランド法人①へ対価を支払う

4.オランダ法人は当該無形資産の使用に関してアイルランド法人②とサブライセンス契約を結び、アイルランド法人②より租税条約上使用料課税のないオランダ法人に対して対価を支払う

5.アイルランド法人②は当該無形資産の使用権の販売を行う

<解説>

1.アイルランド法人②が使用権の販売により獲得した利益に関しては、オランダ法人とのサブライセンス契約により、アイルランド法人②よりオランダ法人に、(租税条約の適用により)源泉税を差し引かれずに移転することが可能

2.オランダ法人と英国領バージン諸島居住とみなされたアイルランド法人①のライセンス契約により、オランダ法人に留保された当該使用権販売に係る利益については、(租税条約の適用により)源泉税を差し引かれずにオランダ法人から英国領バージン諸島居住とみなされたアイルランド法人①に移転することが可能

3.居住性の判断により、英国領バージン諸島居住とみなされたアイルランド法人①については英国領バージン諸島において課税される

4.英国領バージン諸島の法人税率は0%であるために、実質的には当該使用権の販売に係る利益に対して課税はなされないこととなる

このダブルアイリッシュ&ダッチサンドウィッチなどの軽課税国を利用した節税スキームについては、アップル社、Google社、アマゾン社などにおいて利用され米国において大きな問題とされてきました。このような背景を基に、2012年6月にOECD租税委員会本会合にて、米国から税源浸食と利益移転(通称:BEPS「Base Erosion and Profit Sifting」)が法人税収を著しく喪失させているとの問題提起(合法であるために、国際課税原則を見直す必要性)があり、同年11月にBEPS PJがOECDにおいて発足しました。

2013年6月にはBEPSにおける行動計画が公表され、各国における移転価格等の国際課税原則がこの行動計画を基に再度整備されるという状況にあります。そのために移転価格や使用料・特許権の支払いなどは注目され各国において厳重に取り締まられるようになっているのです。

日本の企業においても、このBEPS PJの発足により今まで以上に移転価格、使用料・特許権の支払い、子会社負担金など国際的な税源浸食や利益移転の可能性がある項目については、その妥当性を問われる可能性が高まっているために注意する必要があります。

このBEPS PJによるFinal Reportの公表より、2016年4月現在、各国は一斉に移転価格税制の規定を整備しています。次回はその各国の規定の齟齬を紐解き、今後どのような部分において税当局から指摘の可能性があるかをお伝えします。

株式会社マイツシニアコンサルタント

片瀬 陽平

税理士業界が縮小の一途をたどる中、国際ビジネスのみが税理士業界

に残された最後の領域であると考え、2013年3月にメキシコに渡る。

渡墨後は、日系企業のメキシコ進出サポートを主に行っていた。

2015年1月に株式会社マイツに入社し、現在東京オフィスにて活動している。

専門は国際税務分野であり、特に中堅中小企業の海外進出サポートを中心に行っている。