2016年6月22日

お陰様で当コラムは早くも第11回目を迎え、残すところ後2回(全12回)となりました。12週にわたりお付き合いいただき、誠にありがとうございます。

さて、今回は日本の税務調査ではなく海外でのVAT(Value Add Tax:日本で言う消費税)のうち、特に質問が多い三者間取引に係るVATの取扱いについてお伝えできればと思います。VATの税額控除に関しては、1国内で完結するものであり、VATを含めた請求が国を超えて日本にきた場合には、日本の消費税から当該VATの金額を控除することができません。

どのような場合にVATを含めた請求が日本にくるのでしょうか。内容を確認してみましょう。

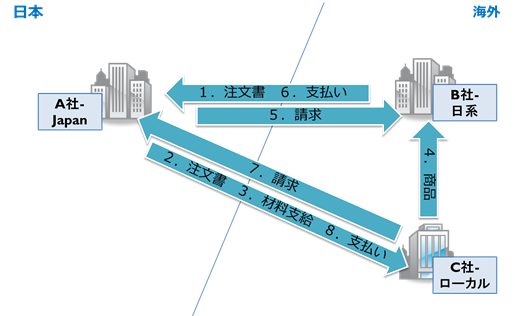

【三者間取引】

【前提】

・日系の大手メーカーのB社は海外にて製造販売を行っている

・新たに部品を現地C社から購入しようと考えているが与信の決済が下りない

・A社は今後B社が居住する国にて新たに現地法人を設立しようと考えている

【事実関係】

B社はC社から部品を購入しようと思っていますが、C社との条件が合わずになかなか購入できていません。そこでB社は新規進出予定のA社に間に入ってもらいたい旨を伝え、A社もそれを快諾しました。早速B社はA社へと注文書を発行し、A社は受取った注文書を基にC社へ注文書を発行、C社確認後に遅滞なく材料をC社へ送ります。C社は受取った材料をもとに部品を作り、B社に送ります(国内輸送)。A社はB社へ請求書を送り、C社はA社に請求書を送ります。

【問題点】

A社はC社から届いた請求書にVAT(10%)が印字されていることに気が付き、C社に内容を確認したところ、国内で部品を作り、国内で運んでいるためにVATは課されるということでした。A社は事前にVATのことは検討しておらず、B社から受け取る手数料は売上金額の5%。VATにより利益がなくなってしまいます。それどころか赤字取引です。何とかしようと、日本の顧問税理士に確認したところ、VATを消費税から控除することはできず、費用計上し、損金に算入するということでした。A社はB社に日本ではVATを控除することができないため、B社にVATを含んだ金額にて請求が可能か確認したところ、現地では国が管理する電子インボイスが発行されるために、日本で発行した請求書により、VATを控除することはできないということ、また、取引金額に含めて請求を出すことは10%利益が圧縮するために受入れることはできないということでした。

A社はその他の方法も模索しましたが可能性が感じられず、結局VATを損金経理することとしました。※可能性があるとすれば、現地でPE認定を受け、当局と話し合いながら売上VATと仕入VATを相殺し、差額部分を納付するという方法となりますが、こちらも可能性の範囲は超えないために現実問題としてはリスクを完全に排除することは難しいものと考えられます。

もしA社が進出済みの現地法人であれば、A社においても、B社においても税額控除を取ることは可能でしたが、現地にPEがない中で三者間取引を行うとVATの部分で問題になることがあります。また、課税貨物の輸入取引に該当する場合には、課税貨物の引取に係るVATや関税なども課されるため、事前にしっかりと確認する必要があります。

株式会社マイツシニアコンサルタント

片瀬 陽平

税理士業界が縮小の一途をたどる中、国際ビジネスのみが税理士業界

に残された最後の領域であると考え、2013年3月にメキシコに渡る。

渡墨後は、日系企業のメキシコ進出サポートを主に行っていた。

2015年1月に株式会社マイツに入社し、現在東京オフィスにて活動している。

専門は国際税務分野であり、特に中堅中小企業の海外進出サポートを中心に行っている。